Inflace se ještě nevzdává a tak možná budeme mít levnější dovolenou.

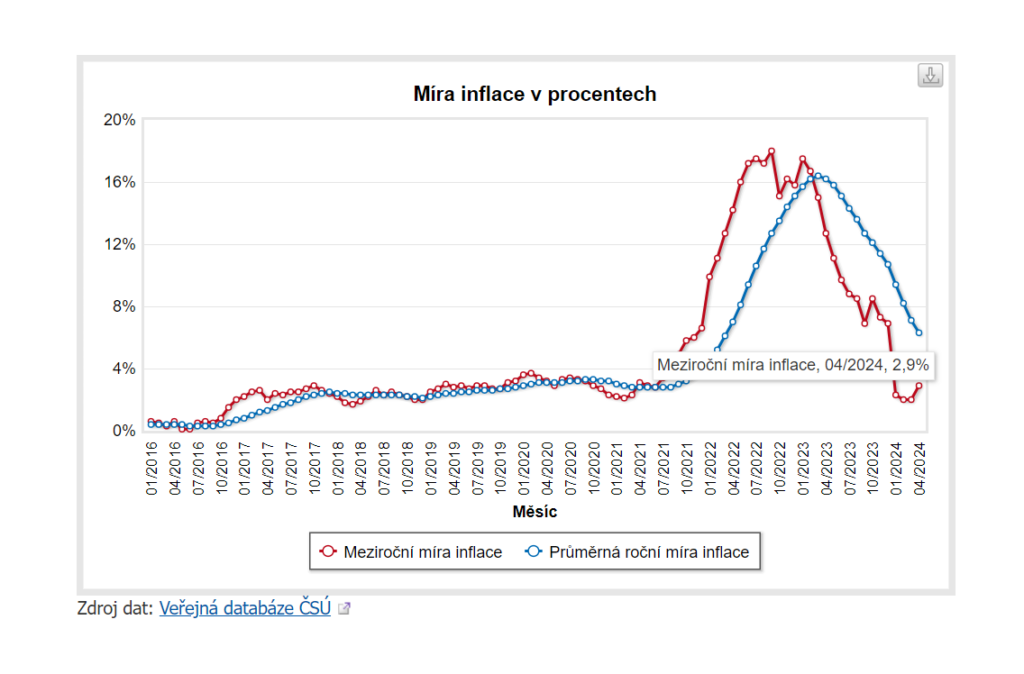

V březnu se inflace dostala ke kýženým 2 % a tak mnoho tržních hráčů začalo slavit a očekávat další sešup úrokových sazeb dolů. To by zlevnilo hypotéky, podpořilo investice a zažehnalo mnoho bobtnajících problémů především v oblasti nemovitostního trhu. Jenže ouha, v květnu český finanční trh statistici opět zaskočili. V průběhu dubna se inflace opět dostala na hranici tolerančního pásma (2,9 %) a členové bankovní rady ČNB začali být ve své rétorice směrem ke snižování sazeb mnohem opatrnější. Náhle to vypadá, že hypotéky se sazbou pod 4 % se letos nemusíme dočkat.

Má to ale jedno pozitivum. Díky výhledu na pomalejší pokles sazeb začala celkem výrazně posilovat česká koruna, což znamená, že pokud jste si dosud nevyměnili eura na dovolenou, máte nyní možnost je nakoupit levněji. Od 10.4. koruna posílila o 80 haléřů a dostala se na podobné úrovně, na kterých byla na začátku roku.

Potěšení naopak asi nebudete, pokud se vám blíží fixace hypotéky a doufali jste v rozumnější úrok nebo pokud stále v očekávání nižších úroků odkládáte nákup nemovitosti pro vlastní bydlení.

Další rozhodování o sazbách má ČNB naplánováno na konec června. Na tom posledním, které proběhlo 3.5., ještě snížili radní sazbu o 0,5 procentního bodu na současných 5,25 %. Tím dosáhly české sazby stejných úrovní jako sazby americké, které jsou nyní na vrcholu a kde se navíc spekuluje o možném dalším navýšení. Další snižování ČNB sazby by tak opět zvýšilo tlak na oslabování koruny, což v boji s inflací vůbec nepomáhá. Centrální bankéři tak mají před sebou opět velmi těžký úkol, jak povzbudit chátrající ekonomiku a zároveň opět neroztočit inflační spirálu. Více nám opět napoví další zprávy o inflaci a proto tyto zprávy budou opět velmi netrpělivě očekávané. A to po celém světě.

I v USA totiž inflace i nadále zlobí a ovlivňuje dění na trzích. Negativně reagují na současný vývoj především dluhopisové trhy, jejichž výnosy zatím zdaleka zaostávají za očekáváními. Akciovým trhům se nicméně i nadále daří a dosahují nových maximálních hodnot. Zdá se totiž, že především velké firmy zvládají vysoké úrokové sazby velmi dobře, což potvrzují jejich hospodářské výsledky. Menší firmy a firmy, které jsou citlivé na vývoj sazeb, si ale stále příliš nevyskakují, zatímco velcí technologičtí giganti se i nadále vezou na euforické AI vlně v čele s NVIDII.

Když už jsem opět u té NVIDIE… její výsledky za první letošní kvartál byly opět fascinující a tak akcie této firmy i nadále rostou. Rostou ale tak, že podle současného ocenění by se tempo růstu tržeb NVIDIE nejen mělo udržet, ale mělo by i nadále akcelerovat. Není spíš pravděpodobnější, že se konkurence postupem času začne na tohoto šampióna dotahovat? Exponenciání růst potřeby čipů lze bezesporu očekávat, ale proč by z toho měla i nadále těžit jenom NVIDIE? Trochu mi to připomíná příběh Tesly i jiných slavných inovátorů. Nechci tady nijak hodnotit ani analyzovat jednotlivé akcie, to není cílem mých komentářů, jenom na příkladu NVIDIE ukazuji, že akciové trhy mají sklon k nepřiměřeným výkyvům na obě strany a že sázka na populární koně se v dlouhém horizontu většinou nevyplácí. Jak dlouho budou ještě akcie NVIDIE růst, a jestli je čeká nějaký výrazný propad, opravdu nevím a nemám ani žádné nástroje k tomu, abych to mohla odhadnout.

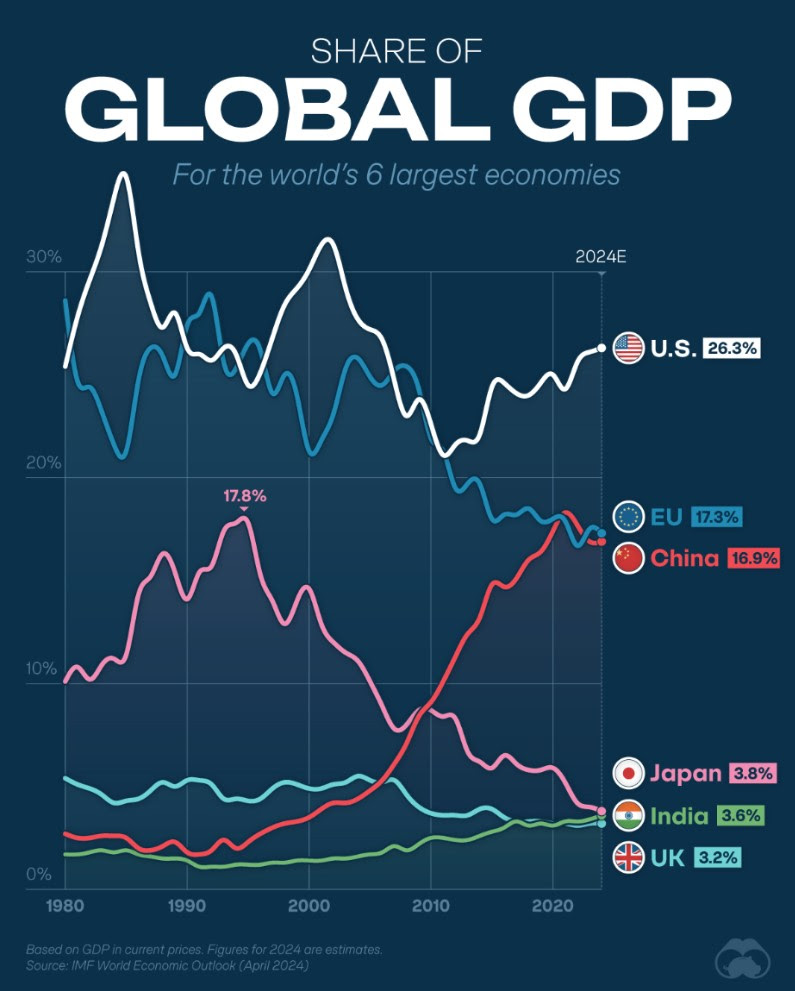

Nedávno jsem se zapojila na LinkedIn do jedné diskuze ohledně (ne)investování do Číny což mi opět připomnělo již mnoho dřívějších diskuzi o tom, jestli stačí nebo nestačí investovat pouze v USA. Myšlenka investic pouze v USA se tím více rozšiřuje, čím více akciový trh ve Spojených státech překonává ostatní akciové indexy. Z toho důvodu mě zaujal graf, který ve svém newsletteru zveřejnila platforma Portu a který ukazuje, jak se vyvíjí podíl největších světových regionů na světovém HDP.

Zdroj: Portu

Je na něm vidět obrovský nárůst podílu Číny a výrazný nepoměr mezi podílem USA ve srovnání s podílem USA na světové tržní kapitalizaci. Podíl Evropy na světovém HDP sice výrazně klesá, ale její podíl na světové tržní kapitalizaci tomuto v zásadě odpovídá. V USA je naopak trend opačný. Podíl USA na světové tržní kapitalizaci stále roste, ale jeho podíl na světovém HDP klesá. Příčinu vidím především v obrovské tržní kapitalizaci světových firem, které ač vydávají své akcie v USA, jde o firmy spíše globální, které přispívají k růstu HDP po celém světě. Otázkou však zůstává, zda kapitálový trh zůstane v USA i nadále pro tyto firmy příznivý. Pokud by totiž došlo v USA ke změnám, které ohrozí americký kapitálový trh (což nepovažuji za nemožné), tyto firmy se mohou velice rychle přesunout. Proto i nadále doporučuji globální alokaci. A to včetně Číny, která nyní v globální tržní kapitalizaci odpovídá cca 4 %, ale její podíl na HDP je násobně vyšší.

Chápu rozhodnutí investorů vynechávat čínský trh. Mají pro to mnoho argumentů a ty nejpádnější jsou z mého pohledu etického charakteru. I v tomto případě se ale domnívám, že příliv zahraničních investic může Číně spíše pomoci k demokratickým procesům než jim uškodit. Určitě bych ale nevynechávala rozvíjející se trhy jako celek a už vůbec bych se nevyhýbala jiným rozvinutým trhům mimo USA. Obzvláště když vidím, že akcie mimo USA jako celek jsou aktuálně mnohem příznivěji oceněny, a to i s přihlédnutím k rizikům spojeným s danými regiony.

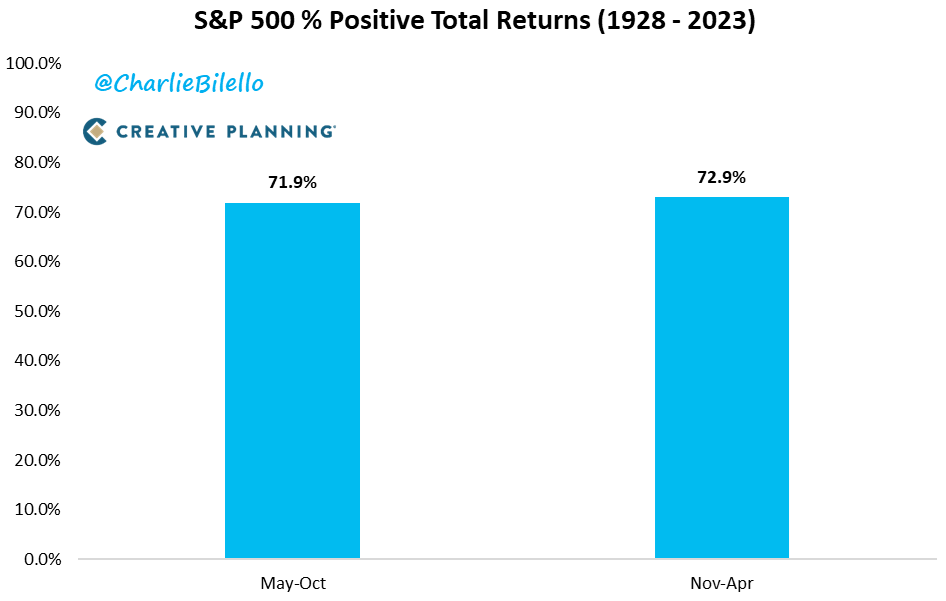

Na závěr se ještě pojďme podívat na to, jestli platí známé investiční rčení „Sell in May and go away“. Možná máte v plánu se jím řídit a prodat své akcie a znovu nakoupit v říjnu. Já bych vám to určitě neradila a jako důkaz mám pro vás statistiku, která vás od toho možná odradí.

V obou částech roku totiž máte více než 70% pravděpodobnost, že za dané období budou mít akcie kladný výnos. Pravda je, že v období listopad-duben je tato pravděpodobnost o maličko větší, ale i nebýt na trhu v období květen-říjen se dlouhodobě určitě nevyplácí.