Atmosféru na finančních trzích v říjnu bych nazvala „nervózním vyčkáváním“. První měsíc každého nového čtvrtletí je měsícem, kdy většina burzovně obchodovaných firem zveřejňuje své výsledky za předchozí kvartál a vyhlídky nebyly příliš pozitivní. Hybnou silou tržního dění ale i nadále zůstává především inflace a reakce centrálních bank na ní. Americká centrální banka sice v říjnu o sazbách nerozhodovala (její další zasedání bude 2. listopadu), ale makroekonomická čísla naznačila, jakým směrem se bude rozhodování FEDu ubírat. Inflace v září oproti srpnu sice klesla, ale méně, než se čekalo. Navíc v USA ještě klesla nezaměstnanost. Centrální banka bude muset i nadále dát přednost boji proti inflaci před bojem proti recesi. Reakce trhů po zveřejnění inflace však ukazují, že do panických výprodejů se investorům zatím moc nechce a že mají naopak přichystáno stále dost peněz na využití výhodných nákupů. Špatné zprávy o inflaci totiž nejdříve způsobily prudký pokles amerického akciového indexu, ten se ale ve stejný den ještě vzpamatoval a nakonec narostl o 2,6 %.

Ke konci měsíce zveřejňovali své čtvrtletní výsledky největší světoví giganti. Nejdříve to vypadalo na katastrofu, kdy výsledky Microsoftu, Googlu, Amazonu a především Mety (dříve Facebook) výrazně zklamaly a táhly akciové trhy dolů. Meta se dokonce propadla během jediného dne o více než 20 %. Vše ale opět otočily výsledky jediné firmy, kterou byl Apple. Jeho výsledky byly uspokojivé a dokázaly zvrátil vývoj celého trhu na pozitivní vlnu. Říjen, který byl opět plný zvratů, tak nakonec skončil oproti září výrazně výše (o 7 % k 28.10.2022).

Dosáhl v průběhu října akciový index svého dna?

To je otázka, která hýbe českou twitterovou investiční bublinou. I přesto, že se ze statistického pohledu časování trhu dlouhodobě nevyplácí, stále existuje mnoho investorů, kteří věří, že právě oni mají ideální nástroje, modely či intuici, aby dokázali odhadnout ten nejlepší čas na odchod z trhu a následný návrat. Proč nás takové pokusy mohou připravit o většinu výnosů perfektně popsal Jakub Skryja ve svém Dopise podílníkům akciového fondu VAULT.

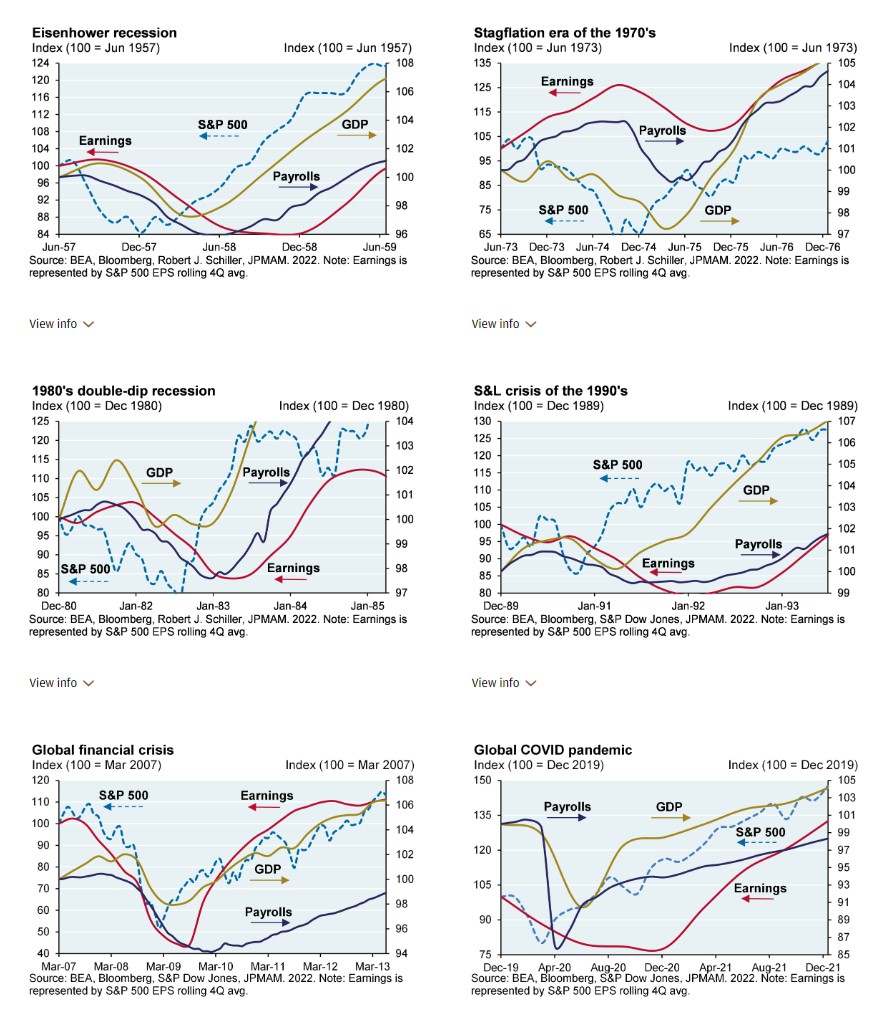

Někteří z twitterových diskutujících jsou přesvědčeni o tom, že trhy zdaleka ještě nemají to nejhorší za sebou. Argumentují tím, že ta opravdová ekonomická krize, teprve přijde až lidem dojdou peníze z Covidu, firmy začnou krachovat, zvýší se nezaměstnanost apod. Tak to ale rozhodně probíhat nemusí a většinou také neprobíhá. To pomyslné akciové dno zpravidla přichází dříve než dno ekonomického cyklu.

Problém s časováním trhu je především v tom, že my tedy víme, že akciové trhy většinou padají dříve, než reálná ekonomika. Také se dříve vzpamatovávají. Ale ten průběh je pokaždé jiný. Například v stagflačních letech 1970-1980 byl akciový index na dně v době, kdy zisky firem i zaměstnanost byly na vrcholu. V minulé finanční krizi 2008/2009 naopak klesaly zisky, zaměstnanost i akcie víceméně společně a akciové dno bylo dosaženo jen krátce před dnem ekonomického cyklu. Jak to bude tentokrát nikdo dopředu říct nedokáže. Jestli říjnový nárůst cen akcií je jen korekcí před dalšími významnými propady nebo začátek nového býčího trhu, nikdo neví. Právě proto považuji za mnohem bezpečnější cestu čekat na návrat býka zainvestován dle své investiční strategie.

Absurdní situace na energetickém trhu

V zářijovém komentáři jsem vyjádřila naději, že extrémní ceny plynu a elektřiny vyřeší trh dříve, než se politici dokáží dohodnout na cenových stropech. To se částečně stalo. Naplnění plynových zásobníků až k prasknutí a teplé počasí úplně otočily vývoj ceny plynu. Ta od začátku září setrvale klesá a dostala se tak již pod předválečné hodnoty. Pokud by teplé počasí pokračovalo i nadále, může se stát, že někdy klesne cena i do záporných hodnot. Podél evropského pobřeží totiž krouží lodě se zkapalněným zemním plynem, který v tuto chvíli není kde ukládat.

Znamená to tedy, že je energetická krize zažehnána? Bohužel takto jednoduché to není. První problém je v tom, že prudký pokles se týká kontraktů s dodáním teď, kdy není plyn úplně potřeba. Klesá i cena plynu na následující měsíce, ale mnohem méně a je dost pravděpodobné, že jakmile se ochladí, ceny zase porostou. Velká nejistota budoucího vývoje navíc vede k velké neochotě dodavatelů uzavírat nové kontrakty s fixní cenou. Firmám a domácnostem, kterým končí fixace tak buď vůbec neumožní nové fixace nebo za absurdně nevýhodných podmínek. Jisté uklidnění přináší schválený cenový strop. Zatím ale není vyřešena situace u velkých firem, jichž se cenový strop netýká.

Co se týče ceny elektřiny, tak i tam dochází k poklesu tzv. spotových cen. Nicméně tady pokles narazil na své dno. Díky poklesu plynu tak v současnosti nejsou plynové elektrárny těmi, kdo vyrábí nejdražší elektřinu. Ceny elektřiny aktuálně prodražují elektrárny uhelné a tím pádem i narůstající cena emisních povolenek. Navíc plyn se na rozdíl od elektřiny skladuje přeci jenom alespoň o trochu lépe.

Současný vývoj tak pravděpodobně zatím nebude mít vliv na snížení inflace, naopak inflaci potáhnou i nadále nahoru smlouvy uzavírané při ukončení fixačního období mnoha firem a domácností. Pozitivně by začaly ceny energií působit na snížení inflace až v okamžiku, kdy by se pokles cen výrazně promítnul do ceníků dodavatelů. Dle názorů mnoha odborníků nás však především u elektřiny návrat na původní ceny nečeká a s vyššími cenami se budeme muset naučit fungovat.

Politické riziko opět na scéně – tentokrát přímo v ČR

České akcie jsou u českých investorů velmi oblíbené. A to i přesto, že český akciový trh je velmi malý a jeho většinu tvoří pouze několik firem. Na druhou stranu přináší nadprůměrný dividendový výnos, což se investorům líbí. Většina domácích aktivních investorů má nebo někdy měla ve svém portfoliu alespoň jednu českou firmu. Kromě dividendy je láká i pocit, že do hospodaření českých firem vidí mnohem lépe a platí tak, že investují do toho, co znají.

Jenže investování pouze nebo většinově do českých firem má velká rizika. Už jsem zmiňovala poměrně malou diverzifikaci, ale ještě větší problém je téměř stoprocentní závislost na České republice. Máme tady své zaměstnání/podnikání, nemovitosti, úspory v bankách, penzijních fondech apod. Nakupování českých akcií tuto závislost ještě navyšuje. Pokud se tedy něco dramatického u nás začne dít, může to znehodnotit veškerý náš lidský i finanční kapitál.

Asi nikomu z vás neušla v posledních týdnech diskuze týkající se tzv. windfall tax neboli daně z nadměrných zisků. Již prakticky dva měsíce trvající nejistota podpořená nezvládnutou komunikací ze strany vlády vedla k výrazným poklesům ceny akcií polostátní energetické firmy ČEZ. Akcie ČEZu dokupovalo od začátku roku mnoho investorů, kteří zcela racionálně pokládaly ČEZ za firmu, která bude nejvíce profitovat z energetické krize a akcie ČEZu je tak můžou ochránit před rostoucími cenami elektřiny. Do té doby, než se objevila windfall tax na stole, se to projevovalo pozitivně v ceně akcií. Poté začala cena akcií prudce klesat a nyní je asi 33 % pod svými maximálními hodnotami.

Zatím se jedná „pouze“ o pokles ceny, ale pokud se skutečně tato daň zavede, poškodí to i hodnotu firmy. Je to politické riziko, se kterým musíme počítat u všech akcií. U těch domácích je ale problém s tím, že vláda při hledání zdrojů financování deficitních rozpočtů může znehodnocovat i další naše aktiva či příjmy.

Proto doporučuji především akciovou složku portfolia co nejvíce diverzifikovat mimo území České republiky, nejlépe diverzifikovat tak, aby akciové portfolio odpovídalo globální tržní kapitalizaci celého akciového trhu. Na něm má Česká republika pouze nepatrný podíl. Díky tomu budete mít alespoň část svého majetku ochráněnu před politickými rozhodnutími naší vlády.