V červenci světové akciové trhy pokračovaly v růstovém trendu z června. Inflace opět klesala a výsledky většiny firem na druhé čtvrtletí zdaleka nebyly tak hrozivé jak se očekávalo (91 % firem z indexu S&P500 mělo výsledky o 15% a více lepší než v loňském roce). Ke konci července se tak ceny akcií přiblížili na dohled maximálním hodnotám z podzimu 2021 a zdálo se, že překonání těchto maxim v nejbližších týdnech nic nebrání. Růst opět táhly především americké firmy v čele s velkými technologickými giganty.

Vše se ale změnilo jako mávnutím kouzelného proutku přesně v polovině prázdnin. „Blbou“ náladu na trzích odstartovala zpráva, že druhá ze tří největších ratingových firem (Fitch), snížila rating USA z nejvyšších AAA na AA. Následně kvůli tomu snížila i rating několika velkých amerických korporací. Důvodem bylo velké zadlužení USA a problémy s dohodou okolo dluhového stropu. Většina analytiků se shoduje, že toto rozhodnutí nijak neohrozí důvěru finančních trhů v americkou ekonomiku a americký kapitálový trh. Ani americké dluhopisy na tuto zprávu nereagovaly nějakým panickým výprodejem. Nicméně zdá se, že tato zpráva přepnula náladu investorů do pesimistického módu, tedy do situace, kdy trhy mnohem více reagují na špatné zprávy než na zprávy dobré.

Krásně to lze ukázat na příkladu společnosti NVIDIA, jejíž akcie od začátku roku do 23.8. vyrostly o 229 %. Akcie rostly na základě očekávání, že tato firma bude jednou z těch, které budou nejvíce těžit z rozvoje AI. Výsledky jejího hospodaření za 1Q navíc tato očekávaní potvrzovaly. Ve druhém čtvrtletí tak byla očekávání výsledků ještě lepší a leckdo už nevěřil, že je tato společnost dokáže naplnit. Společnost zveřejnila své výsledky 23.8. a ty ke všeobecnému údivu ještě překonaly ambiciózní odhady. A jak to dopadlo? Den po zveřejnění výsledků již cena akcií prakticky nevzrostla. Minimálně krátkodobě totiž již byl potenciál růstu těchto akcií naplněn.

Na druhou stranu zatím žádná velká panika na trzích nepanuje. Vypadá to tak, jako by si akcie v srpnu braly oddechový čas a odpočívaly po přepálených předchozích měsících. Pokud jste si tedy o prázdninách od sledování finančních trhů dali pauzu, o nic jste nepřišli. Výsledkem letního vývoje je přibližně stejná úroveň na konci léta jako na začátku.

Ke konci srpna se ještě pozornost investorů zaměřila na výroční ekonomické sympozium v Jackson Hole. V loňském roce na ní totiž šéf Fedu zpražil investory svým vyjádřením ohledně budoucí výše sazeb. To v průběhu následujícího měsíce přivedlo akciové trhy ke svým minimálním hodnotám. Nutno podotknout, že tragické výhledy na to, co navyšování úrokových sazeb způsobí, se zatím zdaleka nepotvrzují, a to ani v Evropě, kde škarohlídi předvídali bankroty zemí závislých na nulových úrokových sazbách. Letos však zasedání v Jackson Hole na trhy příliš vzrušení nepřineslo, Jerome Powell totiž vlastně jen zopakoval to samé, co říká už od začátku roku – tedy, že je ochoten držet přísnou měnovou politiku do té doby, než se podaří inflaci bezpečně ukotvit okolo požadovaných 2 %. S tím už trhy ale počítají.

Možná ještě zajímavější byl vývoj na dluhopisových trzích. Ještě než popíšu aktuální vývoj, dovolte mi udělat malou teoretickou odbočku. Je to trochu delší, takže pokud již znáte problematiku výnosové křivky, klidně následující část přeskočte:-)

Co je výnosová křivka a proč je důležité o ní něco vědět?

Nedávno jsem na Twitteru četla dotaz, jak je možné že se úrokové sazby hypoték pohybují okolo 5,5 %, když základní úroková sazba je 7 %. Jak je možné, že na tom banky netratí.

Pro pochopení je potřeba si trochu osvěžit pojem výnosová křivka. Ta ukazuje graf úrokových sazeb dluhopisů dané země při různých splatnostech. Za normálních okolností by měla být rostoucí, protože čím delší je doba, kdy se svých peněz vzdáváte, tím větší odměnu byste měli od emitenta dluhopisů dostat.

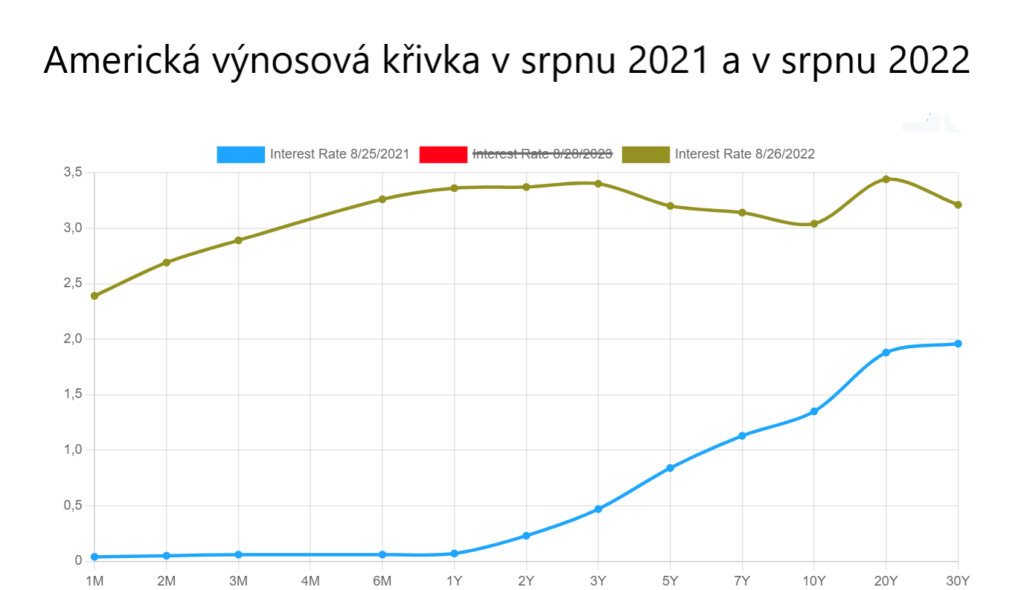

Pojďme si to ukázat na výnosové křivce amerických dluhopisů.

Ještě před rokem byl sklon výnosové křivky rostoucí, což se považuje za normální stav. Peníze totiž mají svou časovou hodnotu. Na čím delší dobu je chceme někomu půjčit, tím větší odměnu za to požadujeme. To je celkem logické. Jenže časová hodnota peněz není to jediné, co ovlivňuje výši úrokové sazby pro danou splatnost. Její efekt často převáží efekt očekávání. Pokud čekáme, že do budoucna budou úrokové sazby růst a dluhopisy se tím pádem budou nabízet s vyšším kupónem, chceme větší odměnu za to, že peníze půjčíme na delší dobu. Výnosová křivka je tak strmější, než by byla pouhým efektem časové hodnoty peněz. A naopak, pokud se očekává pokles úrokových sazeb v brzké budoucnosti (aktuální stav), jsme ochotni půjčit za nižší než časovou hodnotu peněz, protože si chceme zafixovat stávající vysoké úroky.

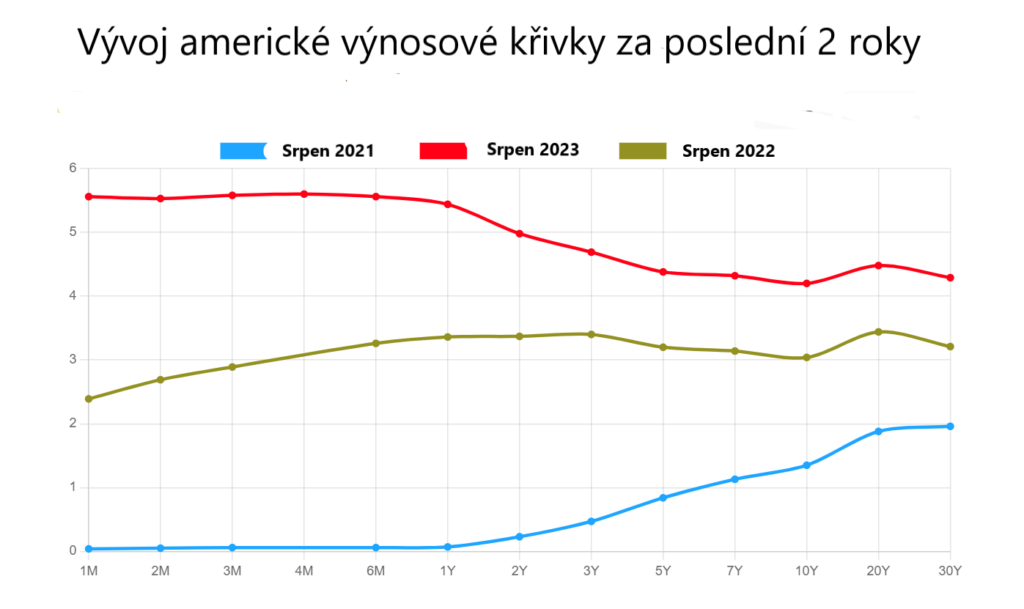

A to způsobí, že sklon výnosové křivky je opačný, tedy krátkodobé sazby jsou vyšší než dlouhodobé. Když se tedy podíváte na rozdíl mezi loňskou a letošní výnosovou křivkou, tak vidíte že se jednak celá posunula nahoru díky růstu úrokových sazeb, ale také změnila směr. Už není rostoucí, ale je klesající.

V ČR je situace podobná, jenom při krátkých splatnostech jsou úroky ještě vyšší (začínají na 7 % na základě repo sazby ČNB). Proč jsou ale výnosy dluhopisů a tvar výnosové křivky důležité pro sazby hypoték?

Každá banka potřebuje peníze, které u ní mají uloženy klienti na běžných, spořících či termínovaných vkladech, nechat pracovat. Z historické zkušenosti ví, že valná většina těchto peněz v bance zůstává delší dobu, proto pro ně potřebuje dlouhodobější uplatnění. Takže banka velkou část těchto peněz půjčuje na delší dobu. Půjčuje je pomocí hypotéčních či jiných úvěrů. Pokud se jí nepodaří „prodat“ dost úvěrů, ukládá tyto peníze do střednědobých a dlouhodobých dluhopisů. A proto jsou úroky z těchto dluhopisů důležité pro stanovení hypotéční sazby. Aktuální úroková sazba u CZK pětiletých státních dluhopisů je okolo 4,6 %. Pokud banka nabízí hypotéční sazby s úrokem 5,5 %, je to pro ni výhodnější. Může dát i vyšší sazbu a vydělat na tom ještě více, jenže pak by hrozilo, že bude mít malý zájem klientů o hypotéky a o to víc bude muset nakoupit státních dluhopisů s výnosem pouze 4,6 %. Proto musí ladit sazbu tak, aby i ve srovnání s konkurencí byla atraktivní a aby jí moc peněz nepřebývalo. Možná vás napadne, proč teda banka neuloží své přebytečné peníze přímo u ČNB za aktuální repo sazbu, když ta je mnohem vyšší. To se opět vracíme k té výnosové křivce a jejímu tvaru. Banka totiž také, stejně jako všichni ostatní investoři, očekává pokles úrokových sazeb a proto si chce zafixovat výhodnější sazbu na více let dopředu. Když se totiž ještě jednou kouknete na to, jak vypadala výnosová křivka před rokem, tak vidíte, že aktuální pětiletá sazba je vyšší než jakákoliv sazba před rokem a ještě vyšší než před dvěma lety. A celkový návrat k nižším sazbám očekávají v horizontu 1- 2 let prakticky všichni. Banka tak vždy při rozhodování o tom, jaké úrokové sazby úvěrů nabídne například při fixaci 5 let, srovnává nabízenou sazbu s výnosem pětiletých dluhopisů.

A teď zpátky k aktuální situaci na dluhopisovém trhu

Jak už jsem psala výše, pokles úrokových sazeb a pokles celé úrokové křivky očekávají téměř všichni. Otázkou je ale, kdy k tomu dojde. Dříve či později se totiž začne výnosová křivka nejdříve narovnávat a potom se zase vrátí ke svému růstovému tvaru. Ale mohou nastat 2 scénáře, jak k tomu dojde. První scénář je rychlý pokles sazeb vyhlašovaných centrálními bankami, klesne tak celá křivka, ale tzv. krátký konec (krátkodobé sazby) mnohem více a rychleji. Na to okamžitě zareagují banky a sníží se úroky spořicích účtů, výrazně méně budou vynášet fondy peněžního trhu a naopak pozitivní bude tento vývoj pro dluhopisy a dluhopisové fondy se střední a dlouhou dobou do splatnosti. To bylo na začátku roku považováno za ten nejpravděpodobnější scénář.

Jenže situace se přeci jenom ještě může vyvinout trochu jinak. Centrální banky se totiž zatím do rychlého snižování sazeb moc nehrnou, a to i přes to, že inflace výrazně klesá. Důvodem jsou obavy z návratu inflace při uvolnění monetární politiky a také stále vzhledem k okolnostem uspokojivá ekonomická situace. Takže se stále více skloňuje scénář nazvaný „higher for longer“, tedy ponechání sazeb na stávajících úrovních po delší dobu.

Očekávání tohoto scénáře se během prázdnin začalo projevovat na dluhopisových trzích. Začaly narůstat sazby u střednědobých dluhopisů (například výnos desetiletého amerického státního dluhopisu byl v půlce srpna 4,3 %, což bylo nejvíce od prosince 2007).

To znamená pokles aktuálních cen. V tomto scénáři dochází k narovnávání výnosové křivky na vyšších hodnotách a teprve poté se kratší konec posune dolů.

U dluhopisových fondů s delší průměrnou dobou do splatnosti se to projevuje tak, že ještě zdaleka nemají to nejlepší za sebou. Kdo vsadil na začátku roku spíše na kratší dobu do splatnosti, je na tom zatím přibližně stejně. Pokud jste tedy ještě nezainvestovali do dluhopisů s delší splatností, vlak vám ještě neujel. Naopak potenciál do budoucna ještě více narostl. Na druhou stranu je možné, že si na krásné výnosy u těchto produktů budeme muset ještě počkat.

A úplně mimo se v tuto chvíli nejeví ani scénář ještě dalšího nárůstu úrokových sazeb po celé délce křivky. To by se stalo v případě, že inflace zase začne vystrkovat růžky a ekonomická situace to dovolí. Tento scénář vidím jako méně pravděpodobný, ale ne nereálný.