Jedním z nejčastějších důvodů, který lidé uvádějí při odpovědi na otázku, proč nechtějí investovat je nejistota. Nejistý výnos, nejistá ztráta, nejistá dividenda. S tím se pak dost těžko cokoliv plánuje. Ze stejného důvodu také lidé velmi často dávají své peníze do něčeho, co jim slibuje konkrétní výnos. Vidí číslo, za nímž si dokáží něco představit. Je to pochopitelnější, srozumitelnější a tím pádem i bezpečnější. Často to ale investory vede buď k řešení, které ani nepokryje inflaci (spořicí účet, transformované penzijní fondy) nebo k investicím, kde naopak hrozí, že přijdou o vše (některé korporátní dluhopisy).

Cestou ke snižování nejistoty při investování je strategická alokace. Co si ale pod tímto pojmem představit?

Strategická alokace dává velkou šanci předvídat, jak se bude portfolio v následujících letech chovat. Díky ní lze odhadovat očekávané výnosy, kolísání portfolia i například to, jak dlouho bude muset mít investor své finance zainvestovány, aby měl velmi vysokou šanci na nominálně kladný, reálně kladný či očekávaný výnos.

Update, publikováno ve Financial Analyst Journal 31.12.2018

Prvním krokem k tomu, abychom se v problematice potřebným způsobem zorientovali, je rozdělit si dostupné investiční nástroje do několika kategorií neboli tříd aktiv. Většinou se používá čtyři až šest základních tříd. Každou třídu lze pak ještě rozdělit do podkategorií například podle regionů či sektorů nebo podle kreditního rizika. Chování všech nástrojů v dané třídě musí být podobné z pohledu dlouhodobého výnosu, volatility i dalších rizik s danou kategorií souvisejících. U každé kategorie lze tak jednodušše na základě historických dat zjistit průměrné hodnoty. Pokud je historie dané kategorie dost dlouhá, lze tak získat poměrně slušnou představu, jak se budou podobná aktiva chovat i v budoucnosti. Lze tedy očekávat výnosy dané třídy s vysokou pravděpodobností. Čím delší je investiční horizont, tím užší je pak interval očekávaných výnosů. Čím rizikovější (volatilnější) je daná třída aktiv, tím širší je naopak interval očekávaných výnosů.

Nejčastěji a nejdéle používané třídy aktiv jsou akcie a dluhopisy. Dále se velmi často používají nemovitosti. Ostatní investiční nástroje se u většiny správců aktiv schovají pod třídou alternativní investice (například komodity, umění, kryptoměny, start-upy, hedge fondy….). Tato třída ale vzhledem k velké pestrosti příliš nesplňuje požadavek stejné charakteristiky a při nastavování očekávaných hodnot je tak třeba jít více do hloubky jednotlivých subkategorií. Pro zjednodušení celé problematiky a vysvětlení, proč právě strategická alokace je oním klíčem k investičnímu úspěchu, budeme dále pracovat s těmi nejčastějšími a nejlépe statisticky prozkoumanými třídami, což jsou akcie a investiční dluhopisy (dluhopisy s ratingem BBB a lepším).

Akcie – jsou hlavním motorem výnosu portfolia. V krátkém horizontu jejich cena hodně kolísá a jsou tak spíše spekulativním nástrojem. Jejich riziko klesá s délkou investičního horizontu. Jejich rolí je tak plnit především dlouhodobé cíle. Díky vysokým průměrným výnosům (7-10% ročně) a složenému úročení dokáží portfolio při dostatečně dlouhém horizontu znásobit.

Investiční dluhopisy – stabilizační prvek portfolia. Jejich kolísání je nižší a jsou tak vhodným nástrojem pro střednědobé cíle (3 až 10 let). Snižují také celkovou kolísavost portfolia a můžou být také určeny pro střednědobou rezervu pro pokrytí neočekávaných událostí. Dříve dokázaly bez problémů dosáhnout výnosu alespoň na úrovni inflace, to dnes však už neplatí. Pouze s portfoliem bezpečných dluhopisů tak nelze aktuálně portfolio před inflací ochránit.

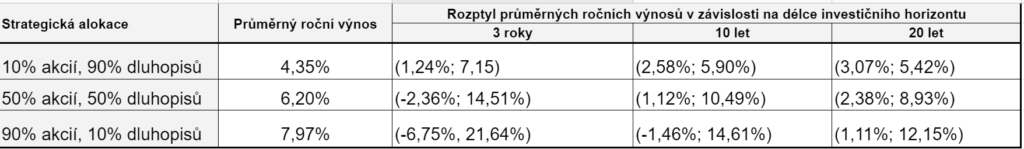

V tabulce níže jsou 3 vybraná portfolia s různým podílem akcií a dluhopisů, jejich průměrný historický výnos a rozptyl očekávaných výnosů pro různé časové horizonty

Pozn: Pro výpočet dat byla použita metoda Monte Carlo v nástroji portfoliovizualizer.com. Akcie jsou reprezentovány produkty Vanguard Total Stock Market Index Funa a Vanguard Total Internationals Stock Index Fund, dluhopisy pak Vanguard Short-Term Investment Grade Fund. Byla použita data za období 1999 až 2020.

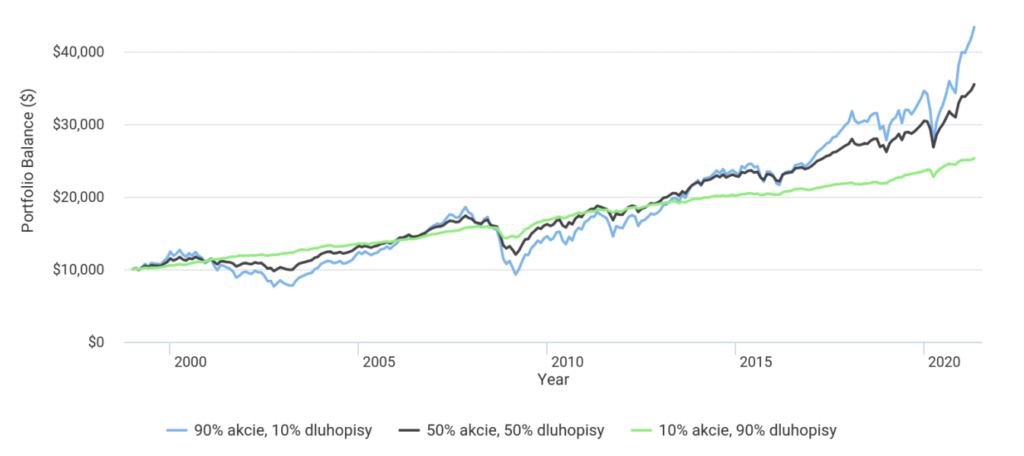

Vývoj hodnoty vložený 10 tis. USD do 3 portfolií zainvestovaných dle různých strategických alokací od roku 1999 do současnosti

Jakou variantu si asi člověk zvolí když chce před inflací ukrýt peníze, které mu za tři roky pomohou k pořízení vlastního bydlení? A kterou si vybere ten, kdo chce položit základ portfolia, ze kterého si za 20 let začne vyplácet nekonečnou rentu? V takovém kontextu vše najednou vypadá celkem jednodušše a vývoj se jeví jako mnohem lépe předvídatelný.

Podobně si doslova každý může sestavit dostatek různých možností a kombinací, včetně rozpadu na podkategorie, aby získal co nejrelevantnější data k rozhodování o tom, která strategická alokace je právě pro jeho finanční cíl tou nejvhodnější. Stačí k tomu pouze historická data.

Jak sestavit portfolio dle vybrané strategické alokace

- Poznejme svoji osobní rizikovou toleranci

I když má investor na zřeteli především dlouhodobý horizont, není moudré zcela rezignovati na krátkodobý rozptyl výnosů. Zvládneme to psychicky, když se nám těžce vydělaný majetek, byť krátkodobě, propadne o 50%? Začínající investoři většinou těžko dokáží převídat své reakce na tržní události, proto je z psychologických důvodů lepší strategickou alokaci nazačátku co se týče množství akcií trochu brzdit do doby prvních dramatických událostí. Snaha centrálních bank a vlád vyhladit cyklus finančních trhů této strategii bohužel moc nenahrává, protože poklid na trzích může trvat i více než deset let a mít tak dlouho příliš konzervativní portfolio se na výnosech podepíše.

2. Finanční cíle se v průběhu života mění

Málokdo v osmnácti letech ví, jak chce prožít zbytek života, nemluvě o tom, jakým směrem se pak naše životy skutečně ubírají. Člověk se vyvíjí, v čase se mění jeho názory i preference, do života nám vstupují neočekávané události. A s tím vším je potřeba při nastavování strategické alokace počítat. I při absenci krátkodobých cílů je tak dobré mít část portfolia v dluhopisech pro případ náhlé potřeby větších peněžních prostředků nad rámec krátkodobé rezervy. Částečně je možné tato rizika pokrýt pojištěním, ale se nedá zajistit úplně vše.

3. Pravidelný rebalance

V každém období jsou výnosy jedné třídy aktiv vyšší než výnosy jiných aktiv. Pokud nám tedy jedna třída aktiv vyroste více, její relativní podíl na celém portfoliu vzroste. Tím pádem se odchýlý skutečná alokace portfolia od té strategické. Portfolio se tak může začít chovat odlišně od očekávání. Proto je portfolio potřeb pravidelně rebalancovat a dávat do souladu se strategickou alokací. Existují různé metody jak a kdy rebalance provádět, buď na základě času nebo pokud daná třída překročí limit nebo kombinace obou přístupů. Nejčastěji používaná metoda je provádět rebalance jednou za rok.

4. Portfolio by mělo být nejvíc podobné referenčnímu portfoliu pro danou třídu aktiv.

Například referenční portfolio pro akciovou třídu by mělo respektovat světovou tržní kapitalizaci akciových firem, tj. měly by v něm být zastoupeny všechny světové regiony a sektory, přičemž dominantním akciovým trhem je USA s přibližně 60% podílem. Pokud si do portfolia vybereme akcie pouze se středoevropského regionu nebo pouze technologické akcie, interval pro možné výnosy se vzhledem ke zúžení třídy aktiv ve všech horizontech zvětší. U dluhopisů si zase musíme dát pozor na kreditní riziko. Pokud si tuto složku naplníme několika jednotlivými dluhopisy vydávanými neznámými společnostmi z České republiky, nemůžeme očekávat výnosy stejné jako má globální portfolio státních a korporátních dluhopisů s vysokým ratingem.

Podílové a ETF fondy jako základní stavební kameny portfolia.

Nejsnažší cestou, jak dosáhnout co největší podobnosti vlastního portfolia s referenčním portfoliem je využívat nástroje kolektivního investování jako jsou podílové fondy nebo burzovně obchodované fondy (tzv ETF – Exchange Traded Funds). Díky nim se dá dosáhnout potřebné diverzifikace bez nutnosti důkladně a kontinuálně sledovat události finančních trhů a vývoj v jednotlivých firmách vydávajících akcie či dluhopisy.

Těchto nástrojů je k dispozici po celém světě obrovské množství a je to možná víc na škodu než pro dobro investorů. Vybrat si takové produkty, které jsou do osobního portfolia vhodné, je také poměrně náročný úkol. I tady pomůže strategická alokace a indexy, které jsou použity jako referenční portfolio. Hlavním výběrovým kritériem by tedy mělo být, jestli daný produkt zapadá svým zaměřením do strategické alokace. Dále je dobré při výběru vzít v úvahu:

- Celkovou nákladovost daného produku (tzv. TER ukazatel, který musí každý produkt povinně zveřejňovat) a její adekvátnost pro daný typ produktu

- Kolik aktiv pod správou má daný produkt.

- Důvěryhodnost společnosti, která produkt vydává, jak dlouho je na trhu, jestli má za sebou nějaké skandály, pokuty apod.

- Zda je produkt pasivně spravovaný (jeho hlavním cílem je dosáhnout stejné výkonnosti, jako referenční portfolio s co nejmenšími náklady) nebo aktivně spravovaný (jeho cílem je dosáhnout vyšší výkonnost než má referenční portfolio a za to si účtuje vyšší poplatky)

- U aktivně spravovaných produktů hraje velkou roli osobnost portfolio manažera, tedy člověka, který je odpovědný za výběr cenných papírů do portfolia. Je důležité jaké má vzdělání, zkušenosti, jak dlouho pracuje pro danou společnost, jaké má dlouhodobé výsledky, jak komunikuje s klienty, jaká je jeho investiční filosofie. Je dobré si přečíst pár pravidelných komentářů k vývoji portfolia, které hodně portfolio manažerů píše.

Strategická z alokace nám vysvětluje 94 procent výnosu portfolia. Zbytek se dá dohnat výběrem produktů nebo správným načasováním. Přesto byl měl investor věnovat pozornost i výběru produktů. Jednak proto, aby věděl, jestli daný produkt skutečně zapadá do jeho strategické alokace a jednak proto, že skutečně špatný výběr, může „pravidlo 94 procent“ zásadně změnit.

Článek byl publikován v tématickém speciálu Investice 2021 magazínu E15

Líbil se Vám článek? Přihlaste se k odběru investičního zpravodaje a budete dostávat měsíčník nabitý informacemi ze světa investic včetně upozornění na nové blogové příspěvky.